生命保険の解約などでまとまったお金を受け取ったものの、確定申告が必要なのか不要なのか、判断に迷っていませんか?もし申告が必要なら、いつ、どこで、どのような方法で手続きをすれば良いのか、不安に感じている方も多いかもしれません。

この記事では、解約返戻金にかかる税金の基本的な考え方から、具体的な確定申告のやり方までを網羅的に解説します。例えば、利益が200万円出た場合の税金計算、一時所得とは何か、申告はいくらから必要なのか、といった疑問に丁寧にお答えします。さらに、申告書の書き方や便利なe-Taxでの入力方法、準備すべき必要書類や認められる必要経費についても詳しく説明します。万が一、確定申告をしないとどうなるのか、といった点にも触れていきますので、手続きの全体像をしっかりとつかむことができるはずです。

- 解約返戻金の確定申告が必要か不要かを判断する基準

- 一時所得の具体的な計算方法と申告額の算出ステップ

- e-Taxを使ったオンラインでの具体的な申告手順

- 確定申告を忘れた場合のペナルティや注意点

まずは要否を判断する解約返戻金確定申告のやり方

- 解約返戻金の確定申告が不要なケースとは?

- 解約返戻金はいくらまでなら確定申告不要ですか?

- 一時所得の確定申告はいくらから必要か

- 課税対象額の計算方法とシミュレーション

- 解約返戻金200万の税金はいくらになる?

解約返戻金の確定申告が不要なケースとは?

解約返戻金を受け取ったからといって、必ずしも全員が確定申告をしなければならないわけではありません。申告が不要となるケースを正しく理解することが、手続きの第一歩となります。主に、以下の2つの条件のいずれかに当てはまる場合は、原則として確定申告は不要です。

1. 利益が出ていないケース

最も基本的な判断基準は、「利益が出ているかどうか」です。受け取った解約返戻金の総額から、これまで支払った保険料の総額を差し引いて計算します。

計算式:受取解約返戻金額 − 支払保険料総額 = 利益

この計算結果がマイナス、つまり支払った保険料の総額の方が受け取った金額よりも多い場合は、利益(所得)が発生していないため、税金はかかりません。したがって、確定申告も不要となります。いわゆる「元本割れ」の状態がこれに該当します。

2. 利益が50万円以下であるケース

利益が出た場合でも、次に確認するのがその金額です。解約返戻金による利益は、多くの場合「一時所得」という所得区分に分類されます。この一時所得には、最高50万円の特別控除という制度が設けられています。

計算した利益の金額がこの50万円の特別控除額を下回っていれば、課税対象となる所得がゼロになります。そのため、他に一時所得に分類される収入(懸賞の賞金など)がなければ、確定申告は必要ありません。

専門家ゆう

ご自身の状況が申告不要ケースに当てはまるか、まずは落ち着いて計算してみましょう。保険会社から送られてくる「支払調書」などの書類に、解約返戻金額や支払保険料額が記載されているので、確認してみてくださいね。

解約返戻金はいくらまでなら確定申告不要ですか?

多くの方が疑問に思う「いくらまでなら申告しなくていいのか?」という点について、より具体的に解説します。結論から言うと、解約返戻金と支払保険料の差額、つまり利益が50万円までであれば、他に一時所得がない限り確定申告は原則不要です。

これは、前述の通り、一時所得に設けられている「特別控除額」が大きく関係しています。一時所得の金額は以下の式で計算されます。

一時所得の金額 = 総収入金額 − 収入を得るために支出した金額 − 特別控除額(最高50万円)

この式に解約返戻金を当てはめてみましょう。

- 総収入金額:解約返戻金の額

- 収入を得るために支出した金額:支払った保険料の総額

例えば、支払った保険料が合計300万円で、解約返戻金が350万円だった場合、利益は50万円です。この利益から特別控除50万円を差し引くと、一時所得の金額は0円になります。課税される所得がないため、確定申告は必要ない、ということになります。

要するに、「解約返戻金単体で利益が50万円を超えていなくても、他の所得と合わせたら50万円を超えてしまう」というケースでは申告が必要になるため、ご自身のその年の収入全体を一度確認することが大切です。

一時所得の確定申告はいくらから必要か

確定申告が「必要」になるのは、利益(受取解約返戻金額 − 支払保険料総額)が50万円を超えた場合です。この「利益50万円超」が、申告手続きを始めるかどうかの明確なボーダーラインと考えられます。

なぜなら、利益が50万円を超えると、一時所得の特別控除50万円を差し引いても、所得金額がプラスで残るからです。そして、その残った金額が課税の対象となります。

さらに、実際に税金計算の対象となるのは、一時所得の金額を2分の1にした金額です。これを「総所得金額」に算入して、最終的な所得税額を計算します。この仕組みを「2分の1課税」と呼びます。

課税対象額の計算ステップ

- 利益を計算する:解約返戻金額 − 支払保険料総額

- 一時所得の金額を出す:ステップ1の利益 − 特別控除50万円

- 課税対象額を出す:ステップ2の金額 × 1/2

このステップ3で算出された金額が、給与所得など他の所得と合算され、所得税率がかけられることになります。したがって、利益が50万円を1円でも超えた段階で、課税対象額が発生し、原則として確定申告が必要になる、と覚えておきましょう。

課税対象額の計算方法とシミュレーション

ここでは、実際に解約返戻金を受け取ったケースを想定して、課税対象額がいくらになるのかをシミュレーションしてみましょう。計算のプロセスを理解することで、ご自身の状況に当てはめやすくなります。

計算の基本となる式を再確認します。

シミュレーション例

以下の条件で計算してみましょう。

- 受取解約返戻金額:800万円

- 支払保険料総額:650万円

ステップ1:利益の算出

800万円(受取額) − 650万円(支払額) = 150万円(利益)

利益が50万円を超えているため、確定申告が必要です。

ステップ2:一時所得の算出

150万円(利益) − 50万円(特別控除) = 100万円(一時所得の金額)

ステップ3:課税対象額の算出

100万円(一時所得) × 1/2 = 50万円(課税対象額)

このシミュレーションの場合、最終的に課税の対象となるのは50万円です。この50万円を、会社員の方であれば給与所得など、他の所得と合算した上で、所得税率をかけて最終的な納税額を決定します。所得税は累進課税(所得が高いほど税率も高くなる仕組み)であるため、もともとの所得額によって納税額は変動します。

解約返戻金200万の税金はいくらになる?

「解約返戻金として200万円受け取った場合、税金はいくら?」という疑問は非常によくある質問です。しかし、この質問に答えるためには、「支払った保険料の総額がいくらか」という情報が不可欠です。受け取った金額そのものではなく、あくまで「利益」に対して税金がかかるからです。

ここでは、2つの異なるケースで税金がどう変わるかを見てみましょう。

ケース1:利益がほとんどない場合

- 受取解約返戻金額:200万円

- 支払保険料総額:180万円

この場合、利益は「200万円 − 180万円 = 20万円」です。利益が50万円の特別控除を下回っているため、課税所得は0円となり、税金はかからず、確定申告も不要です。

ケース2:利益が大きい場合(例:一時払い養老保険など)

ここでは、「解約返戻金による利益が200万円」だった場合の税金を計算します。これは、例えば「受取額が500万円、支払保険料が300万円」のような状況です。

- 利益:200万円

1. 一時所得の金額を計算

200万円(利益) − 50万円(特別控除) = 150万円

2. 課税対象額を計算

150万円 × 1/2 = 75万円

この75万円が、他の所得と合算される金額です。では、この75万円に対してかかる所得税はいくらになるでしょうか。これはその人の合計所得によって税率が変わります。仮に、この方の給与所得などを合算した課税所得金額が350万円だったとします。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

課税所得350万円に、今回の一時所得の課税対象額75万円を加えると、合計の課税所得は425万円になります。この金額は税率20%の区分に該当します。

つまり、追加される75万円に対してかかる所得税は、単純計算で「75万円 × 20% = 15万円」程度と考えられます(実際には復興特別所得税や住民税も加わります)。このように、税額は元の所得によって大きく変動することを理解しておくことが大切です。

具体的な解約返戻金の確定申告やり方と手順

- 生命保険の申告に必要な書類と必要経費

- 確定申告書の書き方とe-Taxでの入力方法

- 確定申告はいつどこで?提出方法まとめ

- 確定申告しないとどうなる?ペナルティ解説

- まとめ:解約返戻金の確定申告やり方を確認

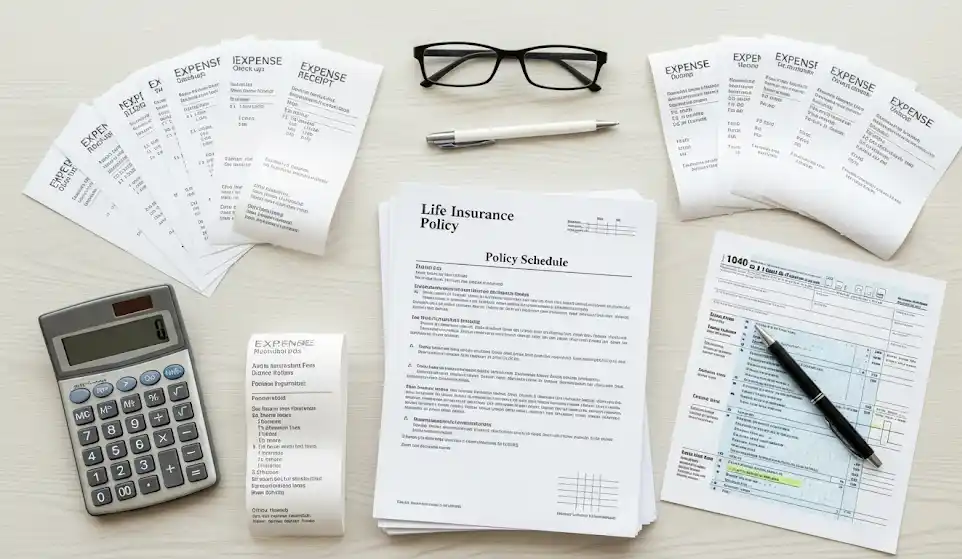

生命保険の申告に必要な書類と必要経費

確定申告が必要だと判断されたら、次に具体的な準備に入ります。手続きをスムーズに進めるためには、事前に必要書類を揃えておくことが鍵となります。また、「必要経費」として何が認められるのかを正しく把握しておくことも重要です。

確定申告に必要な書類リスト

主に、以下の書類が必要となります。不足がないかチェックしましょう。

- 支払調書

保険を解約した際に、生命保険会社から送られてくる書類です。「解約返戻金額」や「既払込保険料相当額(必要経費)」などが記載されており、申告内容の根拠となる最も重要な書類です。確定申告書への添付義務はありませんが、内容を確認し、保管しておく必要があります。 - 確定申告書

税務署で直接受け取るか、国税庁のウェブサイトからダウンロードして入手します。後述する「確定申告書等作成コーナー」を利用すれば、オンラインで作成から提出まで完結できます。 - 源泉徴収票(給与所得者・年金受給者の場合)

会社員や公的年金を受け取っている方は、勤務先や日本年金機構から発行される源泉徴収票が必要です。給与所得や年金所得の金額を申告書に転記するために使用します。 - 本人確認書類

マイナンバーカードがあれば、それだけでOKです。ない場合は、「マイナンバー通知カード」や「マイナンバー記載の住民票」といった番号確認書類と、「運転免許証」や「パスポート」などの身元確認書類の両方が必要になります。 - 還付金の振込先口座情報

申告の結果、税金が還付される場合に備え、本人名義の銀行口座情報がわかるもの(通帳など)を準備しておくとスムーズです。

必要経費として認められるもの

一時所得の計算において、「収入を得るために支出した金額」として認められる必要経費は、その収入を生じさせるために直接要した金額に限られます。

解約返戻金の場合、これに該当するのはこれまで支払ってきた保険料の総額です。保険会社から送られてくる支払調書に「既払込保険料」などの名目で記載されている金額がこれにあたります。それ以外の費用(例えば、契約手続きにかかった交通費など)は、原則として必要経費には含まれないので注意しましょう。

確定申告書の書き方とe-Taxでの入力方法

必要書類が揃ったら、いよいよ確定申告書を作成します。ここでは、伝統的な手書きでの書き方と、現在主流となっている国税庁のウェブサイトを利用したe-Taxでの入力方法の両方を解説します。

手書きでの確定申告書の書き方

手書きで作成する場合、確定申告書第一表と第二表を使用します。一時所得に関する主な記入箇所は以下の通りです。

- 第二表「所得の内訳」欄:

所得の種類に「一時」、種目に「生命保険解約」、支払者の名称・所在地に保険会社名などを記入します。収入金額に「解約返戻金額」、必要経費に「支払保険料総額」を記載します。 - 第一表「収入金額等」の「総合譲渡・一時(カ)」欄:

第二表で計算した内容を基に、総収入金額を記入します。 - 第一表「所得金額等」の「総合譲渡・一時(8)」欄:

(収入金額 – 必要経費 – 50万円)× 1/2 で計算した課税対象額を記入します。

手書きは計算をすべて自分で行う必要があり、間違いやすいため、現在はあまり推奨されていません。

e-Tax(確定申告書等作成コーナー)での入力方法

初心者の方に圧倒的におすすめなのが、国税庁のウェブサイト「確定申告書等作成コーナー」を利用する方法です。画面の案内に従って数値を入力していくだけで、複雑な税額計算をすべて自動で行ってくれます。

- 国税庁の「確定申告書等作成コーナー」にアクセスします。

- 「作成開始」ボタンを押し、提出方法(e-Tax、郵送など)を選択します。

- 生年月日などの質問に答えて進み、「収入金額・所得金額の入力」画面に進みます。

- 給与所得など、他の所得があれば先に入力します。

- 所得の種類の中から「一時所得」の入力ボタンを選択します。

- 入力画面が表示されたら、保険会社から送られてきた「支払調書」を見ながら、以下の項目を正確に入力します。

・種目(例:生命保険解約金)

・支払者の氏名・名称(保険会社名)

・収入金額(解約返戻金額)

・必要経費(支払保険料総額) - 入力が完了すると、一時所得の課税対象額が自動で計算され、申告書に反映されます。

専門家ゆう

特に初めての方や計算に自信がない方は、ぜひ「確定申告書等作成コーナー」を活用してください。入力漏れや計算ミスを防げるだけでなく、時間も大幅に節約できますよ!

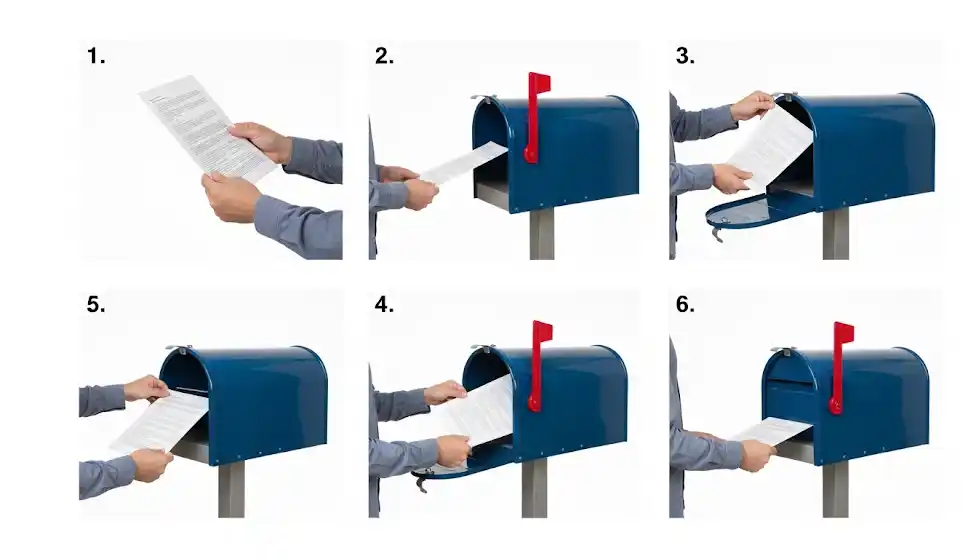

確定申告はいつどこで?提出方法まとめ

確定申告書の作成が完了したら、最後のステップである「提出」です。提出には期限があり、いくつかの方法から自分に合ったものを選ぶことができます。

申告と納税の期間はいつ?

確定申告の期間は、解約返戻金を受け取った翌年の2月16日から3月15日までの1か月間です。この期間内に、申告書の提出と納税(追加で納める税金がある場合)の両方を完了させる必要があります。

期限を過ぎてしまうと、後述するペナルティが課される可能性があるため、早めの準備と提出を心がけましょう。

どこで?主な提出方法3つ

作成した確定申告書は、主に以下の3つの方法で提出できます。それぞれのメリット・デメリットを比較して選びましょう。

| 提出方法 | メリット | デメリット |

|---|---|---|

| e-Tax(電子申告) | ・自宅から24時間いつでも提出可能 ・添付書類を省略できる場合がある ・還付が早い(3週間程度) | ・マイナンバーカードと対応スマホ(またはICカードリーダライタ)が必要 |

| 郵送 | ・税務署に行かなくてよい ・自分のペースで送れる | ・通信日付印が提出日となる ・書類に不備があるとやり取りに時間がかかる |

| 税務署へ持参 | ・その場で受付印をもらえ、控えを保管できる ・不明点を相談できる場合がある(時期による) | ・開庁時間内に行く必要がある ・確定申告時期は非常に混雑する |

提出先は、ご自身の住所地を管轄する税務署です。郵送や持参の場合は、事前に管轄の税務署がどこなのかを国税庁のウェブサイトなどで確認しておきましょう。e-Taxを利用すれば、場所を気にする必要はありません。近年は、利便性の高さからe-Taxを利用する人が年々増加しています。

確定申告しないとどうなる?ペナルティ解説

「利益が50万円を超えたけど、少しくらいなら申告しなくてもバレないのでは?」と考えてしまう方もいるかもしれません。しかし、その考えは非常に危険です。税務署は保険会社からの支払調書などから個人のお金の動きを把握しており、無申告は高い確率で発覚します。

申告義務があるにもかかわらず確定申告をしなかった場合、本来納めるべき税金に加えて、以下のようなペナルティ(附帯税)が課せられます。

例えば、本来納めるべき所得税が20万円だった場合、税務署の調査で無申告が発覚すると、無申告加算税として3万円(20万円×15%)が上乗せされます。さらに、納付が1年遅れれば、延滞税も数千円加算されることになります。

このように、申告を怠ると金銭的なデメリットが非常に大きくなります。解約返戻金を受け取って申告義務が生じた場合は、必ず期間内に正しく確定申告を行いましょう。もし手続きに不安がある場合は、税務署や税理士などの専門家に相談することも一つの方法です。

まとめ:解約返戻金の確定申告やり方を確認

- 解約返戻金の申告は利益が出た場合に検討する

- 利益が50万円以下なら原則として確定申告は不要

- 利益は「受取額 − 支払保険料総額」で計算する

- 申告が必要なのは利益が50万円を超えたとき

- 所得区分は多くの場合「一時所得」に分類される

- 一時所得は特別控除50万円を差し引ける

- 課税対象となるのは一時所得の金額をさらに半分にした額

- 保険料を払った人と受取人が違う場合は贈与税の可能性

- 申告には保険会社の支払調書が重要な書類となる

- 会社員は源泉徴収票も忘れずに準備する

- 申告書作成は国税庁の「確定申告書等作成コーナー」が便利

- e-Taxなら自宅からオンラインで提出できて簡単

- 申告期間は受け取った翌年の2月16日から3月15日

- 無申告は加算税や延滞税といったペナルティがある

- 申告の要否判断や計算に迷ったら専門家への相談も視野に入れる

コメント